微软做广告,为什么有“钱途”?解析微软广告的商业价值

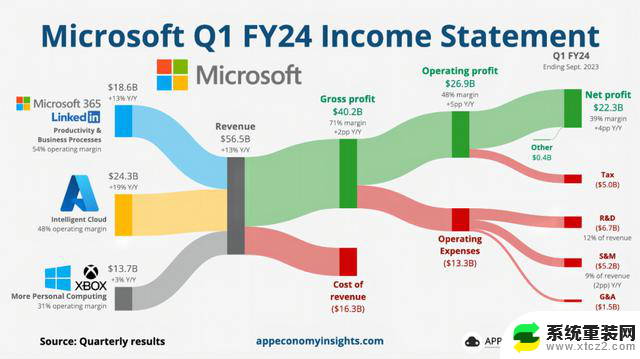

广告从来都不是微软的主要营收来源,微软财报里也没把广告业务单拎出来,而是计入了各主营业务板块一并核算。

不能说微软看不上广告收入,主要还是它的主营业务太赚了。微软的营收主要来自三个部分,分别是生产效率&业务流程相关(软件)、智能云(Azure)、个人计算(智能硬件)。根据微软最新一季财报,2023 Q3 微软搜索和新闻广告收入为 61 亿美元,仅占三季度总营收 565 亿美元的 10.8%。

微软 2024 财年 Q1(2023 年 7-9 月)财报数据 | 来源:App Economy Insights

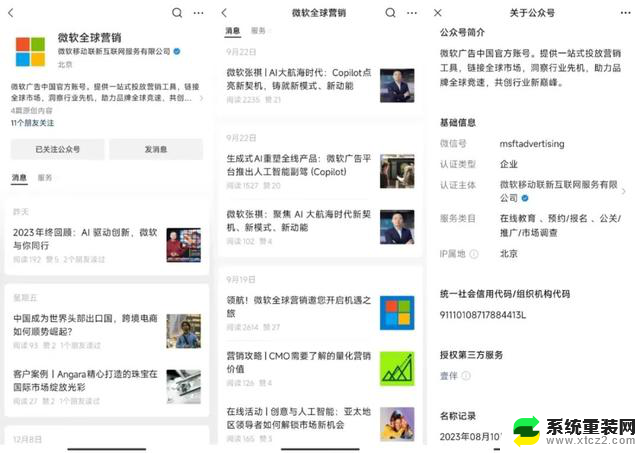

2022 年 6 月,微软完成对美国传统电信巨头 AT&T 旗下广告子公司 Xandr 的收购,为开放网络上以第一方数据为核心的广告解决方案提供技术支持,这次收购也助微软成为了 Netflix 广告订阅方案(Basic for Ads)的独家广告技术和销售合作伙伴;2023 年 8 月,微软新注册的微信公众号认证“微软全球营销”,开始更新产品线动态;9 月,微软广告团队(MSA)在“微软招聘”官方公众号发布招聘信息,放出包括“中国大陆广告销售负责人”等在内的多个职位。

微软新注册公众号认证“微软全球营销”

种种迹象表明,微软要在广告业务上发力了。

作者不禁发出灵魂三问:为什么?为什么是现在?微软有什么优势?

一、微软流量富矿尚未被充分挖掘(why)

既然广告是流量生意,我们就先来浅扒一下微软广告背后的流量池。

从流量来源上讲,微软广告的流量同样来源于自有流量、合作伙伴网络两个部分。

其中,自有流量源于微软系统、软件和服务、硬件等产品的所覆盖的用户。根据第三方机构数据,截至 2023 年,这部分用户规模大约在 14 亿左右[2]。合作伙伴网络则囊括了许多传媒和互联网领域头部玩家,包括 AOL、Yahoo、CBS Interactive、《华尔街日报》、《福布斯》、Netflix 等等。

从广告类型上划分,微软广告也包括品牌广告、效果类广告两个大类。

其中,最为市场所瞩目的,当属如今效果类广告界的“当红炸子鸡”—— 以 New Bing 为代表的,融合了 GPT 能力的“下一代搜索引擎”,以及由此衍生出的“下一代搜索广告”。

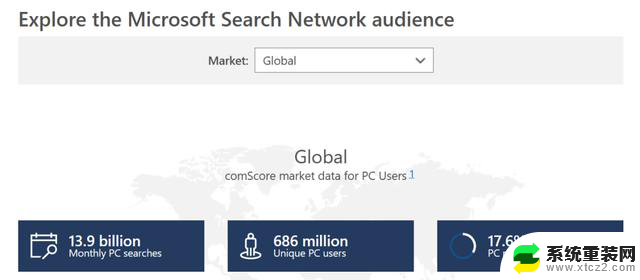

微软搜索广告涵盖了来自 Bing Web 搜索、AOL.com Web 搜索、和 Yahoo! Web 搜索的非重复访客,包括 PC 端、移动网络和平板电脑流量。根据微软官方数据,全球每月使用微软搜索网络的用户超过 6.8 亿(美国市场约 1.09 亿),值得注意的是,这其中不用 Google 搜索的用户有 2 亿多。

来源:微软广告官网

微软广告网络则覆盖了更广泛的受众,并且可以通过原生、CTV 广告等形态,进行跨设备人群定向。据微软官方数据,这部分用户规模超过 10 亿,分布在全球 187 个国家和地区。这个广告网络涵盖了微软浏览器 Edge、门户网站 MSN、电子邮件服务 Outlook.com、云存储服务 OneDrive、面向专业人士的社交网络平台 LinkedIn、在线游戏服务 Xbox Live 等,以及众多通过 Xandr 进行广告变现的其他网站。

在当下全球日趋严苛的用户隐私数据安全环境下,iOS 和 Android 两大移动生态、Web 生态均遭到了不同程度的冲击,而微软几乎是当下唯一可以获取大规模用户授权的第一方数据的平台。

在即将到来的数据为王的 AI 时代,合法、安全的数据资产本身就是难以逾越的壁垒。而微软这个壁垒,包含了全球 8 亿 Edge 月活跃用户、5.5 亿 Microsoft Start 月活跃读者、1.08 亿 Outlook 月活跃用户(38% 用户为高收入阶层)、8900 万 Microsoft 365 月活跃用户、6900 万 Xbox Live 月独立用户,以及,7.5 亿 LinkedIn 会员。

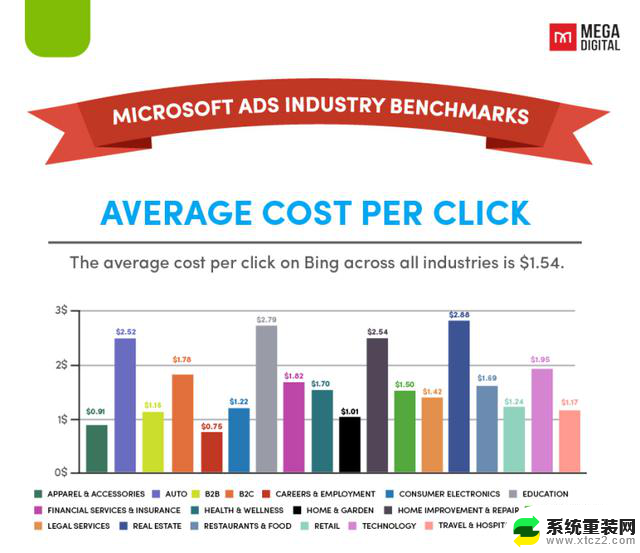

与此同时,对比其他同等用户体量的巨头,微软广告的价格并不算贵。仅以美国市场搜索广告点击成本为例,据第三方市场机构数据,2023 年微软搜索广告平均单次点击成本约 1.54 美元[3],Google 搜索广告约 4.22 美元。(不同行业、市场、时段,广告单价差异较大,三方统计数据仅供参考,请以微软官方或代理的实际数据为准。)

微软广告平均单次点击成本(按行业)| 来源:megadigital.ai

坐拥十亿级规模的独家流量富矿而尚未充分发掘,这是微软“回归”数字广告行业最大的底气。

二、环境变化可能颠覆数字广告格局 (why now)

过去一年,全球科技、经济、商业环境发生了前所未有的变化,数字广告行业也酝酿着大的变局,微软显然从中嗅到了“弯道超车”的机会。

市场环境变化带来了机会

近两年,互联网和移动互联网流量红利见顶、买量成本水涨船高,寻求增长的企业或多或少都遇到了瓶颈,广告主迫切地在寻求新的增长渠道。

尤其是以 Temu、SHEIN、TikTok 等为代表的全球化企业还在积极拓展海外市场,给市场带来了源源不断的广告需求,甚至直接拉动了部分海外头部媒体渠道业务增长。

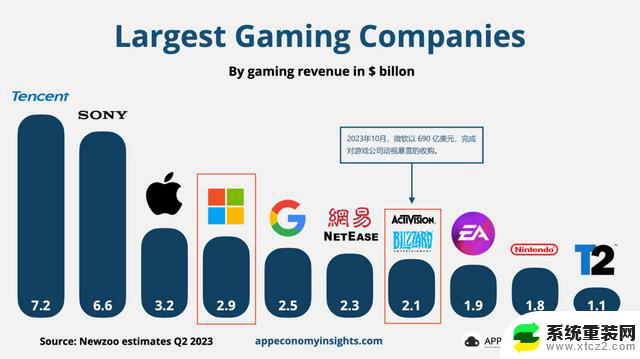

除了顺应外部市场需求,微软自己的 C 端业务也在不断发展壮大,建设自己的广告业务能力,也符合微软不同业务之间的协同需求。以游戏业务为例,2023 年 10 月,微软完成对美国老牌游戏公司动视暴雪的收购,加上微软自己 Xbox 的庞大体量,一举成为全球营收第三大的游戏公司,仅次于中国的腾讯和日本的索尼。

来源:微软 Xbox 官方微博

2023年Q2,微软(加上动视暴雪)游戏业务营收共约50亿美元,成为全球营收第三大游戏公司,来源:App Economy

在这样强劲的内、外需求催动下,微软广告大举“回归”也属顺势而为。

另外,由德勤、杜克大学福库商学院和美国营销协会联合进行的,一项针对大型企业 CMO(首席营销官) 的调研显示,尽管绝大部分企业都认可品牌营销的价值,但受到全球经济增长整体放缓的影响,大部分企业 CMO 在品牌营销投入方面受到的压力在增加,其中 58.7% 的 CMO 表示压力主要来自 CEO(首席执行官),45.1% 表示来自 CFO(首席财务官)。[1]

直白点翻译就是,如今企业里管公司的和管钱的,都更关心品牌营销带来的直接、可量化的价值。这也很好理解,逆境之下,当一个企业还在想方设法挺过下个季度,管理层就很难投入资源到那些三年才能见效的品牌营销上。

实际上,企业高管们的谨慎态度,主要源于“古典”互联网营销衡量体系对营销漏斗“底部”品牌营销和“顶部”效果营销的割裂,以及对营销漏斗中大块中间部分的忽视。

据微软广告品牌营销白皮书《长期、短期和遗漏的中间部分》中的研究,在消费者的购买行为中。最重要的影响因素,既不是长期品牌营销建立起来的初步认知,也不是购买前“临门一脚”的广告刺激,而是营销漏斗 "被遗漏的中间部分"(missing middle),那个由“熟悉度”(初步认知)转变为“好感度”、消费意向和偏好形成的过程。

而如今,我们已经能用数字营销和搜索数据、人工智能和分析技术,建立详细的模型,了解品牌广告的曝光如何影响其他触点的参与度,以及开始推动这些效果所需的曝光频率和品牌投资时长。说人话就是,广告营销行业的数字化、智能化转型,让品牌营销的短期价值也变得可以量化衡量了。

在这种环境下,微软几乎成为全球唯一一个十亿量级用户规模的,同时在硬件、软件(包括云化后的 Saas、Iaas)、系统、搜索、社交网络、游戏、产品等众多领域,都拥有全球影响力的平台。放在数字广告行业里,这就意味着,微软广告都能提供贯穿整个营销漏斗的广告解决方案,包括对品牌广告价值的量化评估和监测。

所以,与其追问微软为什么在这个时候大张旗鼓地进军广告业务,更应该好奇的是,它为什么不做。

AI 发展可能颠覆数字广告行业格局

生成式 AI 技术的突破,可谓过去一年最重大的事件。微软在 AI 领域的投入,与 OpenAI 的密切合作,都让微软有可能在未来数字广告领域占据领先地位。

微软也正在以生成式 AI 技术重塑整个产品线。在《生成式 AI 重塑全线产品:微软广告平台推出人工智能副驾 (Copilot)》一文中,微软披露,融合了 GPT 的新必应(New Bing),性能实现了 20 年内最大飞跃,迄今已产生超 10 亿次对话、创建超 7.5 亿张图片,适配超 100 种语言、覆盖 169 个国家及地区。

“使用必应(Bing)和 Edge 浏览器的人数实现垂直增长,各项对应数据在过去 9 个月内持续攀升。”New Bing 活跃用户规模持续增加,据微软官方披露,截至 2023 年,Microsoft Bing 的日活跃用户已超过 1 亿。来自搜索的收入持续增长,这让微软看到了 AI 时代数字广告领域更大的可能性。

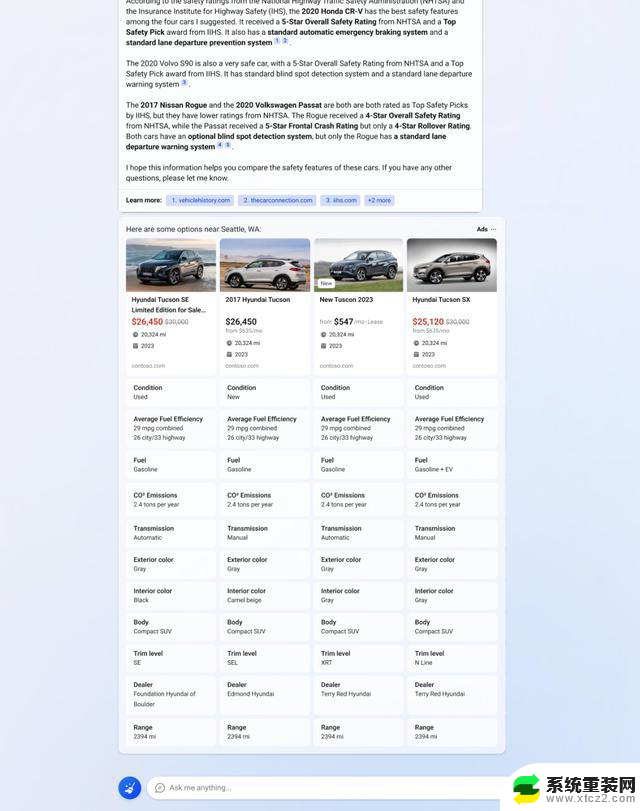

基于必应搜索中的 Copilot,微软广告创建了专为聊天设计的新广告形式——“会话式广告”。计划逐步将一众广受欢迎的搜索广告形式(如文字广告、购物广告、多媒体广告等)及类别(如酒店广告、旅游广告、邮轮广告、信用卡广告、汽车广告等)引入必应聊天,让用户在一问一答中获取对应商品信息。

微软宣布即将推出首个会话式广告体验(Conversational Ad experiences)对比广告(Compare & Decide Ads)[5]

当然,相信这还远不是 AI 时代数字广告的终极形态。未来,随着 AI 大模型进化,人与计算机交互模式有可能发生本质上的变化,从而彻底颠覆整个数字广告业态。

尾声

当一个系统、软件、硬件、AI “通吃”的超级巨头开始认真做广告了,可以预见,数字广告行业很可能迎来新一轮的热闹,“求量若渴”的广告主们有可能找到新的机会,而广告巨头竞对们,则有可能受到“亿”点点冲击。毕竟,最前沿的 AI 技术在数字广告领域的应用仍在爆发前夜,面对生产力层面的飞跃,谁知道下一代领跑者是谁呢?

参考资料:

1. 微软品牌和效果营销调研白皮书《长期、短期和遗漏的中间部分》

2. Earthweb,HOW MANY PEOPLE USE MICROSOFT IN 2024

3. megadigital.ai,How Much Does Microsoft (Bing) Ads Cost? Is It Worth in 2024?

4. 市场研究机构 App Economy Insights

5. 微软全球营销,《生成式 AI 重塑全线产品:微软广告平台推出人工智能副驾 (Copilot)》

微软做广告,为什么有“钱途”?解析微软广告的商业价值相关教程

- 微软做广告,为什么有“钱途”?探索微软广告的商业潜力

- 微软广告与Snapchat合作,在My AI中的推广链接提供支持-最新合作动态

- MIUI、iOS后又有欧版Windows,强制要求纯净无广告,完美解决广告骚扰问题

- 谷歌状告微软:云计算领域反竞争行为

- 微软近日市值达到2.89万亿美元,超越苹果成为全球最有价值公司

- 微软有望超越苹果成为“美国最有价值公司”,缩短至1000亿美元

- 微软Phi-3小模型科林详细测试报告

- 微软为 Xbox 举办即将到来的商业更新活动,引发期待的重要性

- 程序员为何对微软存在偏见?深入分析:微软为何备受争议

- 纳德拉是如何改变微软的:值得引以为鉴的五大教训

- 如何正确更新NVIDIA显卡驱动以提升性能和稳定性?

- 微软最新营销暗示Xbox品牌“不再被游戏机硬件限制”,全新游戏体验尽在掌握

- 微软斯宾塞暗讽PS5 Pro:1000美元的主机无法推动市场增长

- 芯片巨头AMD将全球裁员4%,涉及员工约1000人,原因和影响分析

- 也来凑热闹 微软游戏部门负责人谈Xbox掌机:探讨微软最新游戏主机发展趋势

- 微软发布Win11 27749 Canary预览版:增强讲述人功能优化

微软资讯推荐

- 1 微软最新营销暗示Xbox品牌“不再被游戏机硬件限制”,全新游戏体验尽在掌握

- 2 微软斯宾塞暗讽PS5 Pro:1000美元的主机无法推动市场增长

- 3 AMD确认裁员4%,以便将资源投向“最大的增长机会”:公司精准战略调整!

- 4 如何有效解决CPU温度过高的问题与方法,降低CPU温度的有效技巧

- 5 如何查看和识别显卡型号的详细步骤与方法,快速识别您电脑显卡型号

- 6 高通自研Oryon CPU:性能“至尊”之选

- 7 如何查看显卡型号及其详细信息的方法指南:轻松掌握显卡型号查询技巧

- 8 详细步骤教你如何重装Windows系统,让电脑恢复原装

- 9 详细指南:如何轻松查看显卡温度及其影响 - 完整教程和技巧

- 10 搭载NVIDIA RTX的AI工作站,加速并优化AI开发2021最新

win10系统推荐